SMM光伏季度观点汇——光伏电池篇【SMM分析】

二季度临近年中装机节点,国内需求释放较为充足,但海外出口增长预期不强。我们预计产业链主材环节排产高,二季度也将把库存推向高位,叠加上游硅料价格下跌,电池片价格偏平稳运行。

N型光伏电池比P型高1%-2% 电池技术迭代势在必行

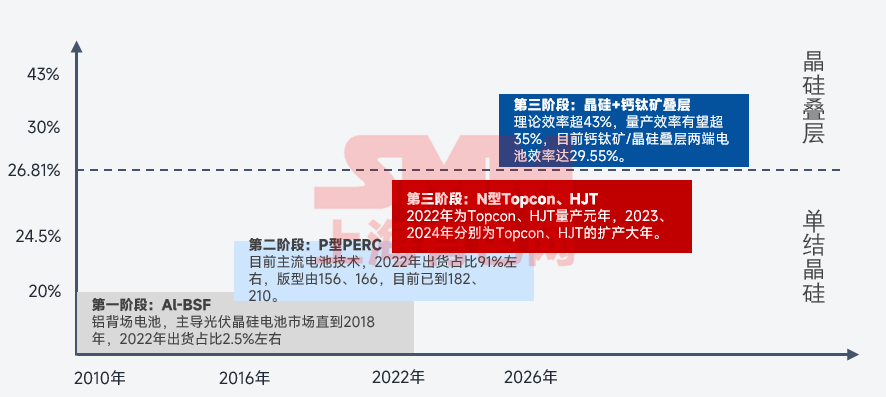

目前光伏行业主流为P型电池(PERC技术为主),其制造工艺简单、成本更低。但当前PERC电池平均量产效率为23.2%,理论转换效率极限为24.5%,量产效率已逼近其效率的理论极限,导致PERC电池效率很难再有大幅度提升。

相比传统的P型电池,N型电池具有转换效率高、双面率高、温度系数低、几乎无光衰、弱光效应好等优点。目前主流N 型电池有TOPCon、HJT、IBC 等。TOPCon 极限效率高,产线改造成本低;HJT 量产效率高,降本路线清晰;IBC 转换上限更高,但经济性提升仍需时日。

当前Topon实际量产效率24%-25.2%,HJT实际量产效率25%左右,高于P型PERC电池1%-2%。

2023年底Topcon电池产能有望突破517.6GW 出货量突破140GW 市占率30%

国内Topcon电池签约共覆盖14个省份/自治区,生产基地达90个以上,规划产能高达894.5GW以上,规划产能分布前五大地区为江苏(26.17%)、安徽(21.91%)、浙江(14.18%)、四川(12.07%)、内蒙古(7.83%)。江苏仍是光伏电池组件体量最大的省份,安徽则是扩产增速最快的省份。

国内规划布局Topcon电池生产线的企业有67家左右,其中新进入光伏电池的市场玩家有22家左右,预计今年完工并成功投产的企业涵盖42家左右。产业链上下游一体化布局是未来趋势,大多数配套N型组件生产线。包含在国外布局的产能规划体量前五大公司分别为:晶澳(107.3GW)、晶科(79.6GW)、捷泰(44GW)、通威(40GW)、润阳(36GW)。产能规划超过30GW的公司有12家。

着眼2023年产能进度,今年1月Topcon电池月度年产能为54.3GW,3月底月度年产能为74.9GW。我们预计4-6月月度年产能分别为:79.7GW、114.4GW、123.9GW。预计今年项目陆续投产后12月月度年产能将达到517.6GW。

2023年HJT电池年底产能突破50GW 出货量突破15GW 市占率达3%

规划布局HJT电池生产线的公司有24家左右,规划产能达到117.1GW,项目主要集中在江苏、浙江。产能规划最大的分别为华晟、东方日升、华润/爱康、宝馨、华耀。10GW以上的有7家。单独上电池的少,一般电池/组件一体化。

截止到目前HJT量产公司主要有2家,华晟安徽宣城2.7GW/年,金刚玻璃在甘肃酒泉1.2GW/年,月度供应量500MW左右。

预计2023年年中HJT年产能达到19.5GW,年底突破50GW。2023年HJT电池出货量有望突破15GW,主要于Q3、Q4释放。市场占有率由2023年的0.6%提升至3%。

HJT扩产的机遇与挑战:1.初始设备成本较高,2.5-3.5亿,回收周期相对更长,当前经济性不如Topocn。2. 为实现26%以上的量产效率突破,工艺技术有待继续突破。且掌握HJT工艺技术的国内团队少。新进入者所面临的生产难度很大。3.HJT生产成本较高,低温银浆价格高用量大,银包铜/铜电镀降本方案技术方面暂不成熟……

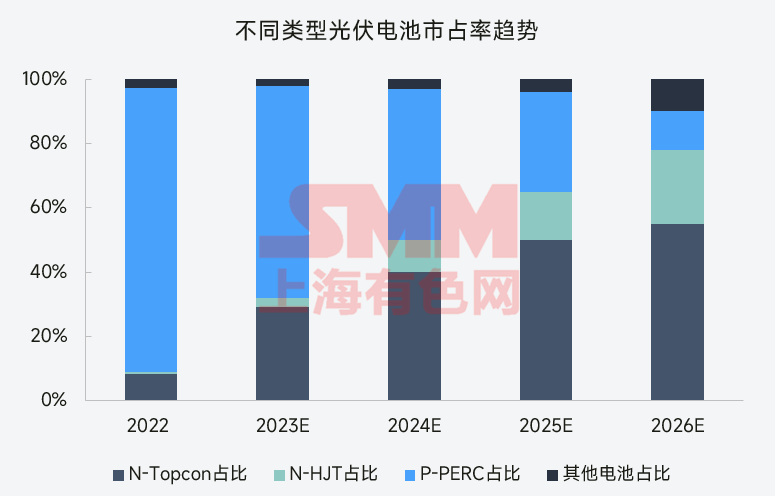

N型光伏电池5年内市占率由9%提升至80%以上

2022年国内不同类型光伏电池出货量占比为:PERC(91.11%)、TOPCON(6.29%)、HJT(0.6%),其他电池2.8%。2023年为Topcon电池产能的爆发年,并在未来3年内逐年替代PERC,成为市场主流电池技术,市场占有率超过50%。2024年将为HJT电池产能扩张大年,预计此后在N型电池市场独具竞争优势,其量产爆发期在2025-2026年,2025年市占率达15%。

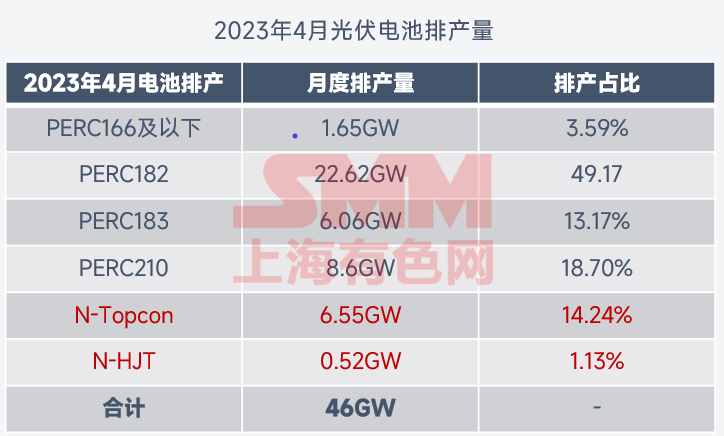

2023年4月N型电池片月排产比例预计突破15%

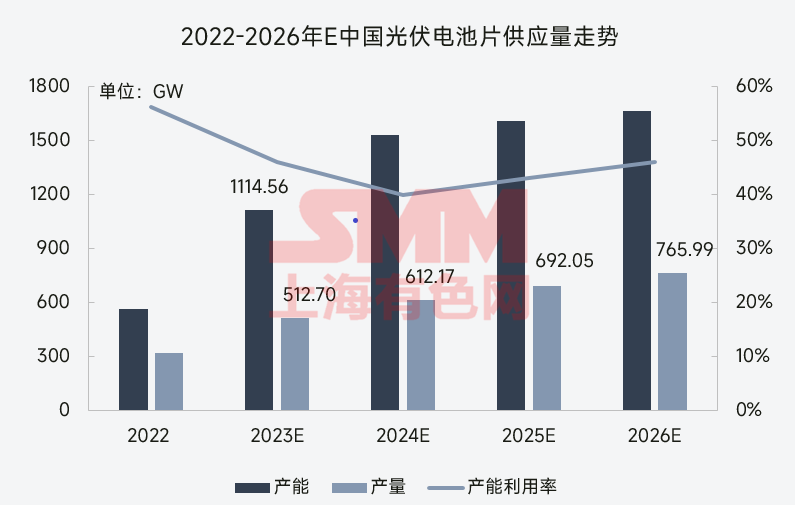

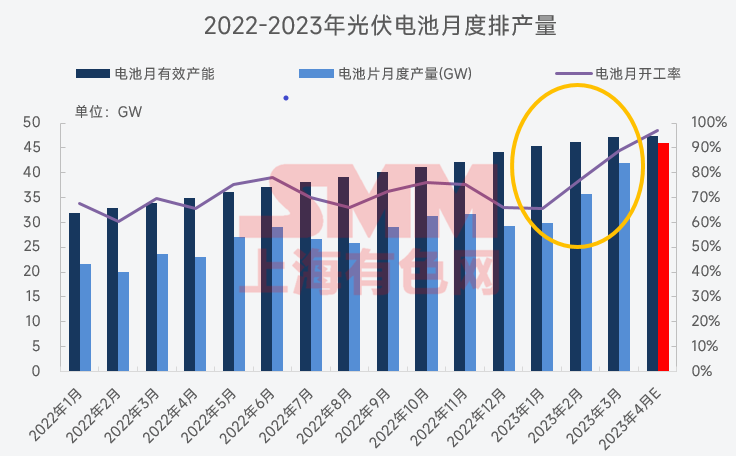

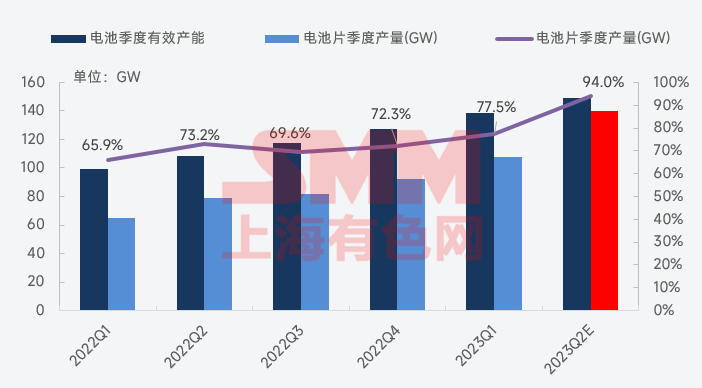

2022年光伏电池片全年产量318GW ,产能利用率56.18%,月平均产量26.5GW。2023年光伏电池预计年产量512.7GW,月均产量42GW。

2023年月度供应回顾与展望:

2023年一季度从2月开始光伏市场信心提振,产业链上下游开工率提升,电池片环节从1月的65.6%的开工率提升到3月的89%,1-3月产量分别为:29.8GW、35.64GW、42GW。预计4月开工率进一步上行,排产量达到46GW,开工率97.1%。

2023年4月大部分电池片厂家满产运行,电池片分版型需求出现分化,PERC-M10供应相对过剩,而PERC-G12与Topcon-M10相对紧俏。本月部分PERC182产线升级改造成210产线,预计4月G12电池片有2亿片的增量。而Topcon电池当前处于爬产中,且4月将新增一家公司量产,供应量逐月提升。

2023年Q1、Q2电池片价格与季度供需回顾/展望

2023年一季度回顾:一季度电池片产量107.45GW,组件产量95.8GW,理论库存11.65GW。2023年1月中上旬光伏市场接近冰点,1月产业链主材价格以下行为主。2月市场预期好转,需求提振,全产业链低价备货情绪浓厚,开工率上行,价格也上行,电池片2月累库。3月电池片库存达到7天高位,3月上旬去库存周期,价格微幅下行,但由于182/210/N型供需结构阶段性失衡,P/N价差拉开。

2023年二季度展望:二季度临近年中装机节点,国内需求释放较为充足,但海外出口增长预期不强。我们预计产业链主材环节排产高,二季度也将把库存推向高位,叠加上游硅料价格下跌,涨价承压会较大。

下载App

下载App