多晶硅产能分布及区域供需匹配情况【SMM分析】

多晶硅产能主要分布在中国新疆、内蒙、四川等区域,区域内部多晶硅自消纳程度各不相同,存在供需错配情况。其中新疆受美国涉疆政策影响,下游硅片企业布局谨慎,导致多晶硅区域内消化能力不足,内蒙和四川区域下游硅片产能较高,多晶硅供不应求。

SMM12月5日讯:多晶硅产能分布及区域供需匹配情况

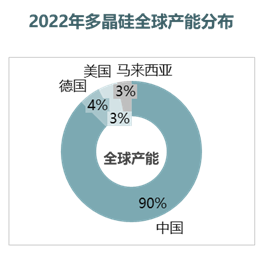

(一)多晶硅全球产能分布

全球多晶硅产能主要集中在中国,2022年占比90%左右,主因中国多晶硅生产企业在电力、原料及人力成本方面具有较大优势,且下游硅片产能主要集中在中国,硅片需求带动中国多晶硅产能提升。海外多晶硅产能占比10%左右,主要分布在德国、美国、马来西亚等区域,代表企业有德国Wacker、美国Hemlock、韩国OCI等,但是受欧美地区限电政策及高电力成本影响,多晶硅产能增速相对缓慢。

图1:2022年多晶硅全球产能分布

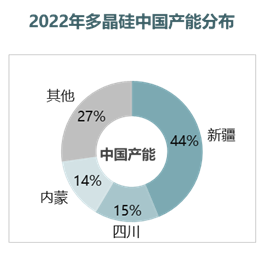

(二)多晶硅中国产能分布

中国多晶硅产能主要集中在新疆、内蒙、四川等区域,2022年三省产能占比73%左右,主要因为当地电力成本优势较强且光伏产业链集聚。

图2:2022年多晶硅中国产能分布

1. 新疆区域:2022年国内多晶硅产能占比44%左右,是国内多晶硅产能最大区域,当地多晶硅生产成本优势较大,尤其是电力能耗成本在全国范围内处于较低水平。

2. 内蒙区域:2022年国内多晶硅产能占比14%,当地产能扩张规模较大,增速较快,预计2023年开始产能提升至国内第二名,核心原因在于内蒙政策鼓励光伏全产业链发展,区域内部产业链一体化较强,上游工业硅和下游硅片产能聚集,叠加较低的电力价格,因此吸引了众多企业前去投资建厂,尤其以包头、呼和浩特等城市为代表。

3. 四川区域:2022年国内多晶硅产能占比15%,未来产能增速不及新疆、内蒙区域,主要原因在于当地对于多晶硅新增产能指标管控趋严,叠加当地水电为主,枯水期电价成本较高,电力成本稳定性不及新疆内蒙。

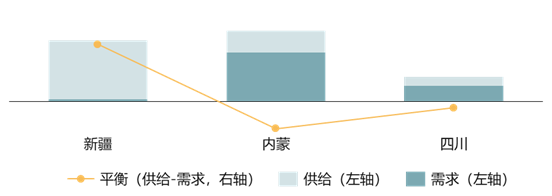

(三)中国多晶硅重点省份供需匹配情况

多晶硅重点省份内蒙和四川区域多晶硅供应紧张,新疆地区主要供给周边区域,多晶硅自消纳能力较弱。

图3:2022年多晶硅中国重点省份供需匹配情况

1. 新疆区域:下游需求较小,供需错配明显。核心原因在于下游硅片更接近终端市场,且出口需求高。受美国涉疆法案影响,硅片企业新疆投资建厂较为谨慎,当地多晶硅大多供给周边区域。

2. 内蒙区域:内蒙下游硅片对于多晶硅的需求量不断提升,区域内多晶硅供不应求。尽管当地多晶硅产能增速较高,但受当地政府一体化政策鼓励,硅片产能也加速扩张,由于多晶硅扩产周期为12-18个月,产能爬坡3-6个月,下游硅片的投资扩产周期仅需6-8个月,产能爬坡周期1-2个月,多晶硅扩产周期远高于下游硅片环节,导致区域内多晶硅供不应求。

3. 四川区域:下游硅片匹配度较高,受政策和电价不稳定性影响,多晶硅产能增速较缓,产业链环节上硅片独大,需求大于供给。

下载App

下载App