库存反复似有迷雾 年底累库拐点有望推迟?【SMM分析】

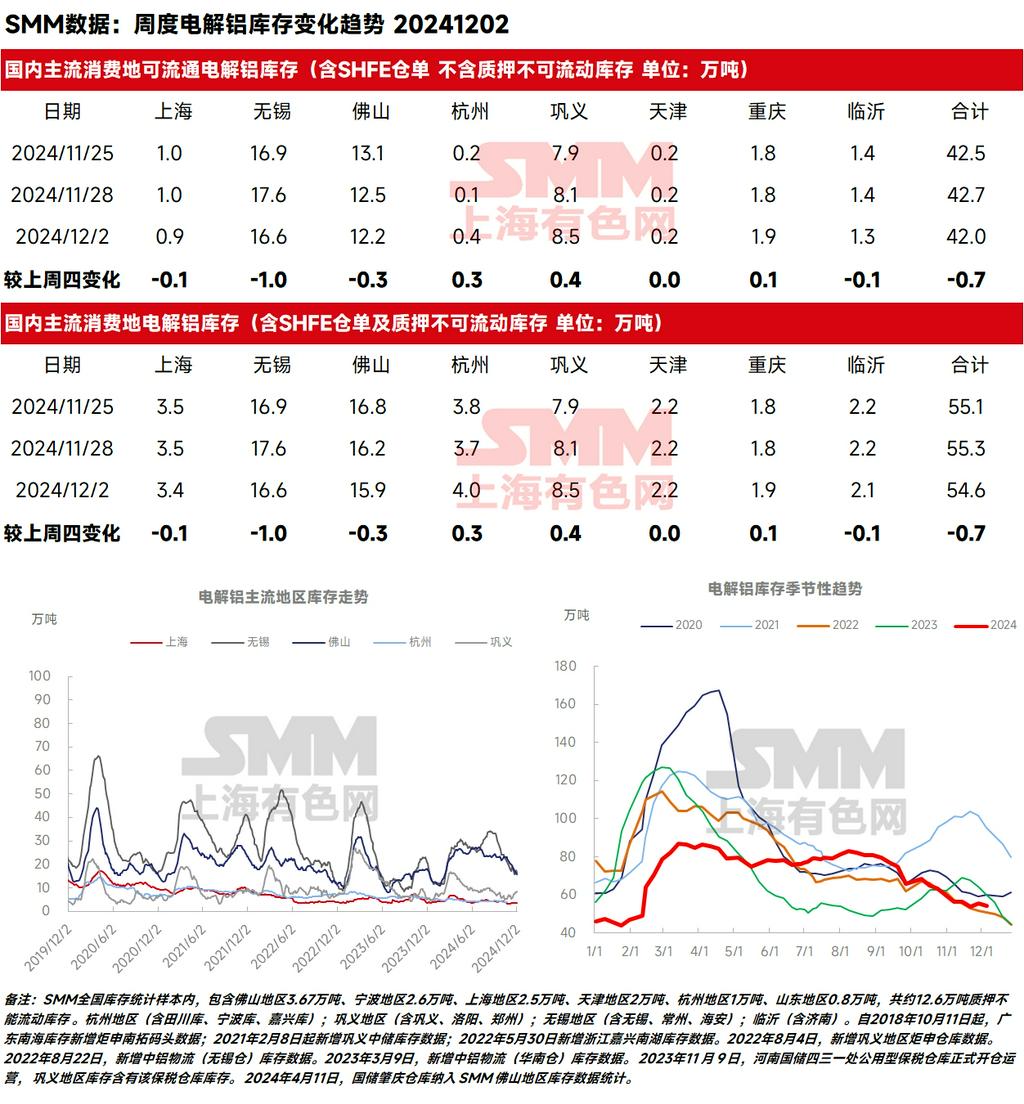

上周铝价虽维持偏弱态势,但沪铝主力合约始终企稳在两万大关上方,为市场接货方逢低补库提供信心支撑,SMM统计,上周国内铝锭出库量环比虽小降0.20万吨至13.03万吨,但维持偏强态势的出库表现,仍带动12月初国内铝锭实现去库。叠加近期新疆地区发货......

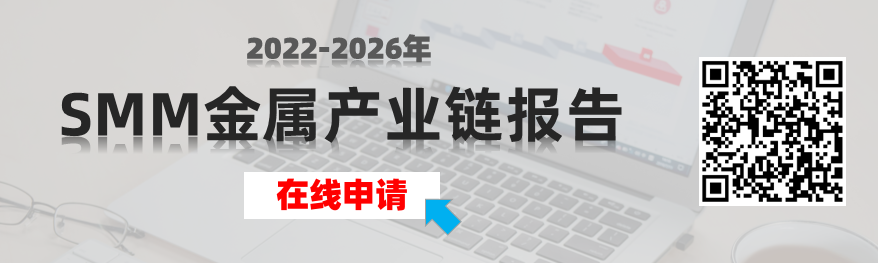

上周铝价虽维持偏弱态势,但沪铝主力合约始终企稳在两万大关上方,为市场接货方逢低补库提供信心支撑,SMM统计,上周国内铝锭出库量环比虽小降0.20万吨至13.03万吨,但维持偏强态势的出库表现,仍带动12月初国内铝锭实现去库。叠加近期新疆地区发货维持稳定且略有减缓,相较于前一周,上周中后段的集中到货情况较为温和,截至2024年12月2日,SMM统计国内电解铝锭社会库存54.6万吨,国内可流通电解铝库存42.0万吨,较上周四去库0.7万吨。尽管巩义地区仍因上周末的集中到货而累库0.4万吨,但因无锡地区到货压力不大仍去库1.0万吨,以及佛山地区持续稳定的小幅去库,延后了年底国内整体累库拐点的出现。同比来看,当前国内铝锭库存较去年同期下降4.3万吨。

SMM认为,进入12月初,尽管近期新疆地区货物的发运节奏有所缓和,致使国内铝锭库存表现有所反复;但预计后续新疆积压状况仍将持续缓解,发往巩义和无锡的在途货量仍有增加预期,需谨防集中到货造成的压力和风险;同时,尽管年末的累库拐点有所后延,但因淡季铝锭出库逆势上升的持续性较为有限,SMM预计在12月中旬附近,铝锭的库存拐点仍将出现,低库存对铝价虽继续提供短期支撑但不宜过分乐观。SMM预计,12月国内铝锭库存整体将围绕55-65万吨附近运行,且后续出现持续性累库的风险将持续增大,12月中下旬库存或在60万吨附近。观察铝材出口取消退税正式实施后下游开工的变化情况、以及铝价进入回调阶段后对现货出库的带动作用是否持续。

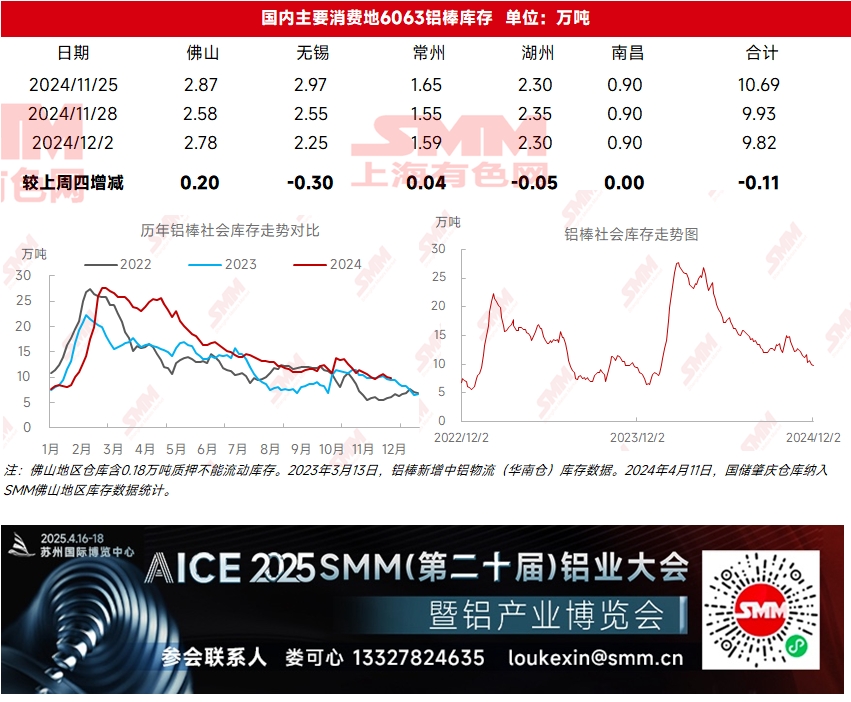

本周铝棒库存和出库表现同样强于预期。铝棒库存方面,据SMM统计,截至12月2日,国内铝棒社会库存为9.82万吨,较上周四去库0.11万吨,回落至10万吨下方使得近期铝棒货源略显偏紧,淡季铝棒的库存拐点亦有所延缓。同比来看,较去年同期高出0.40万吨,仍处于近三年同期高位的位置。出库方面,上周铝棒出库量环比大幅增加0.62万吨至4.58万吨。进入12月,下游“抢出口”已告一段落,据SMM调研,目前华南地区下游企业订单和需求相较11月下旬暂未看到变化,有出口订单的企业基本已提前交单。且反馈华南地区下游“抢出口”并不明显,相较之下华东地区的型材企业和中原地区的板带箔企业出口比例会更大一些。从上周无锡地区铝棒出库量骤增0.68万吨至1.63万吨,以及常州地区的0.15万吨、接近一倍的的出库增量可以得到体现。

SMM预计,尽管近期铝棒开工表现略有走低,且新疆地区发货节奏略有减缓,使得国内整体的铝棒到货压力锐减,叠加下游最后一周的“抢出库”带动铝棒库存表现走强。但年底阶段,国内铝棒仍处于供需双弱的格局中,且新疆地区发往湖州等地的铝棒在途维持稳定,后续到货或将得到较明显补充,12月上旬国内铝棒库存或以持稳小增为主。同样需要观察铝材出口取消退税正式实施后下游型材板块开工的变动情况、以及铝价进入回调阶段后对铝棒出库的刺激作用是否显现。

铝棒需求端,上周国内铝加工行业周度开工率环比上涨1.00个百分点至52.50%。此次开工率的提升主要受年底订单赶工需求的推动,以及部分企业为完成年度生产目标而加快生产进度影响。据SMM调研,建筑型材企业订单增长主要来源于年底房地产项目集中交付的需求,而工业型材企业则受交通运输和新能源领域订单的拉动明显。虽然本周开工率回升,但部分企业表示,当前市场竞争加剧,加工费持续承压,利润空间依然较低。SMM将继续关注后续市场动态并及时更新相关数据。

下载App

下载App