2022年硅料价格“过山车” 光伏装机量望快速增长VS供给增加 2023年硅市如何演绎?【年度回顾与展望】

【年度回顾与展望:2022年硅料价格“过山车” 光伏装机量望快速增长VS供给增加 2023年硅市如何演绎?】展望2023年,SMM认为光伏上游市场仍将继续延续下行通道。主要原因在于各环节产能过剩情况将维持甚至进一步加重。SMM预计2023年国内多晶硅料价格底部将在120-150元/千克区间。考虑15%利润率及各项成本,此时对应硅片(182mm)价格区间为3.8-4.4元/片。

SMM12月20日讯:工信部日前发布的数据显示,今年1-10月光伏各环节产量再创新高。光伏行业这一年可谓是意气风发,掀起无数波澜。从价格涨涨涨,上演拥“硅”为王,引发了两部门发布促进光伏产业链健康发展有关事项的通知等。再到临近年末,随着产量供应的增加,多晶硅和硅片等产品价格出现滚雪球式下跌,论其演技,只用一个“服”字便可概括其博眼球能力。展望2023年,光伏还会演绎何种行情?让我们拭目以待!

多晶硅价格“大起大落”跳出“剧本”超预期

首先,让我们一起来回顾一下今年光伏的价格表现。虽然市场此前对今年光伏的上涨有一定的预期,但是其上涨的幅度和持久度还是超出市场预期的。出乎预料的价格走势,让其市场表现备受瞩目,引起无数热议。2022年国内多晶硅及硅片作为光伏的上游市场,其行情的“大起大落”超出多数市场人士的预期——多晶硅及硅片曾创造了连续20多周上涨的记录,多晶硅价格突破300元/千克大关,据SMM的历史数据价格显示,以多晶硅致密料为例,其今年曾最高触及309元/千克,而在成本支撑下硅片(182mm)价格也最高触及7.6元/片。

纵观前三季度,光伏各级产品的价格都处在持续上涨的行情之中,其主要原因在于多晶硅作为光伏产业链的源头产品市场持续的供不应求导致其价格一路“飙涨”,其下游产品也在其成本支撑下叠加产能释放的受限,价格亦一路跟涨。此外,失火、限电以及疫情等突发事件的影响也加重了市场的紧张情绪,进一步促成了价格的上涨。

临近年末,据SMM调研显示,随着库存累积,硅片企业开始降价排库,龙头企业的降价引发二三线企业纷纷跟跌,市场价格战兴起,价格形成互相踩踏。同时硅片价格的走跌使得硅片企业重新考虑硅料成本问题叠加硅料供应过剩使得交易转向买方市场,12月硅片企业对硅料采购报价不断走跌,硅料价格亦形成滑坡。据SMM最新报价显示,12月20日,多晶硅致密料报价250-265元/千克,日均价257.5元/千克;182mmP型(155μm) 硅片报价5.6-5.95元/片,日均价5.78元/片。

产量:前十个月光伏各环节产量再创新高12月市场发生明显反转

再让我们一起跟随工信部的产量数据和SMM数据及调研的脚步,回顾一下今年光伏各环节的产量表现:

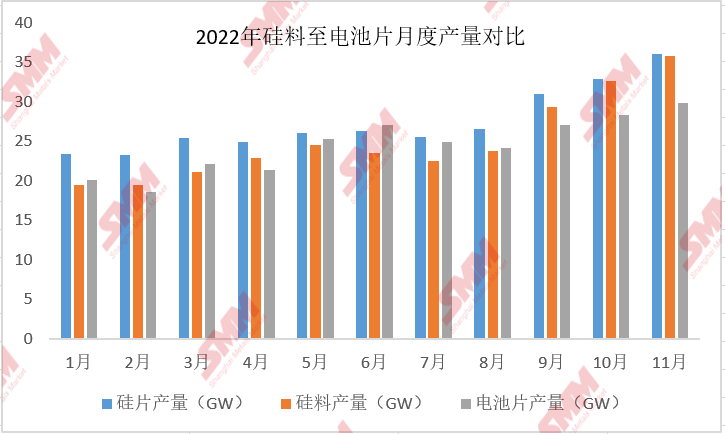

工信部12月15日发布的数据显示,2022年1-10月,中国光伏产业运行良好,技术水平持续提升,各环节产量再创新高。根据行业规范公告企业信息和行业协会测算,1-10月全国晶硅电池产量超过230GW(吉瓦)。多晶硅环节,1-10月全国产量约61万吨,同比增长超过49.3%。硅片环节,1-10月全国产量同比增长40.7%。电池环节,1-10月全国晶硅电池出口约19GW,同比增长117.4%。组件环节,1-10月全国晶硅组件出口约132GW,同比增长61%。

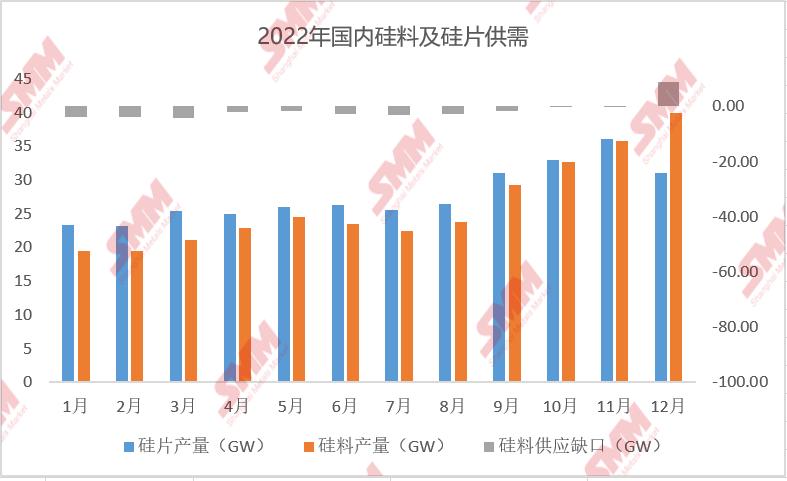

据SMM数据显示,2022年前三季度,国内多晶硅产量约为53.65万吨,折算为瓦约为206.35GW,反观同一时期的硅片对硅料的消费量达到232.2GW,多晶硅存在明显的供应缺口。除此之外,2022年前三季度意外事件频发,新疆硅料企业意外失火导致其截至目前仍未恢复全部产能;硅料生产“重镇”四川历经长达半个月的限电,导致硅料生产严重受阻,同时内蒙限电、新疆疫情等等都使得硅料产量出现不同程度减产。

但进入第四季度,尤其12月份,市场发生了明显反转——二三季度大量新投多晶硅产能逐渐完成爬产达产,多晶硅供应出现明显增加,SMM数据显示,第四季度,国内多晶硅产量27.6万吨,环比三季度增幅达到40.5%。供应大幅增长,下游需求却出现了下滑,自11月中旬终端企业完成部分备货后,由于对2023年市场的看衰,对组件采购量开始出现明显减少,组件、电池片、硅片等12月预计产量都出现不同程度的下滑,其中与硅料直接相关的硅片12月预计产量31GW,环比11月下滑14%。

除此之外,年底需求的减弱造成了各环节不同程度的累库,由于硅片供应相对电池片存在明显过剩,当硅料供应补足后,硅片过剩状态尤为明显,多个龙头企业积累大量硅片库存,其中,某企业在12月初硅片库存已达3亿片。

展望:各环节产能过剩光伏上游或将延续下行

回顾完光伏今年上演的各种剧情,进入本周,多晶硅跌跌跌的戏码似乎按下暂停键,多晶硅市场价格逐渐开始趋于稳定,多个代表性企业陆续签单,但签单总量较之前明显有所不足,随着代表性订单签订12月市场价格基本奠定。不过,随着多晶硅订单的签订,硅片企业基于成本考虑逐渐开始稳价,硅片价格随即开始趋稳,SMM预计,从供需关系来看,目前硅片库存压力仍在,后期随着新一轮市场签单开始,硅片价格仍有走跌可能。虽然目前光伏组件价格继续保持稳定,但随着电池片价格的走跌,给予组件一定让利空间,终端电站压价心态增强叠加需求的减弱,电池片价格有走跌可能。

展望2023年,SMM认为光伏上游市场仍将继续延续下行通道。主要原因在于各环节产能过剩情况将维持甚至进一步加重。

国家能源局12月16日发布的全国电力工业统计数据显示,1-11月,全国新增发电装机容量14576万千瓦,比上年同期多投产2322万千瓦。其中,水电新增装机2060万千瓦,风电新增装机2252万千瓦,太阳能发电新增装机6571万千瓦。截至11月底,全国累计发电装机容量约25.1亿千瓦,同比增长8.1%。其中,风电装机容量约3.5亿千瓦,同比增长15.1%;太阳能发电装机容量约3.7亿千瓦,同比增长29.4%。

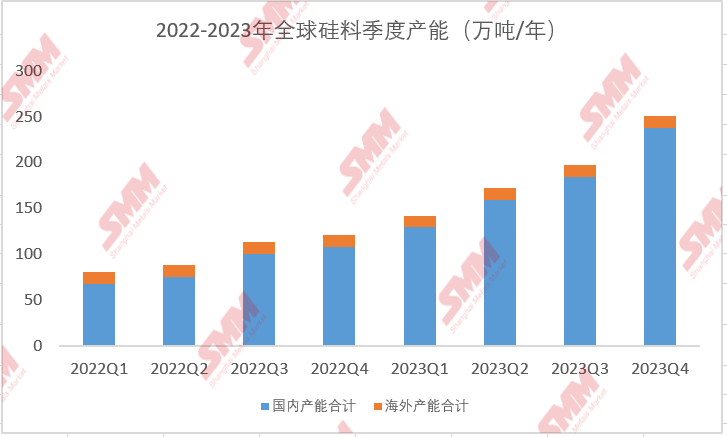

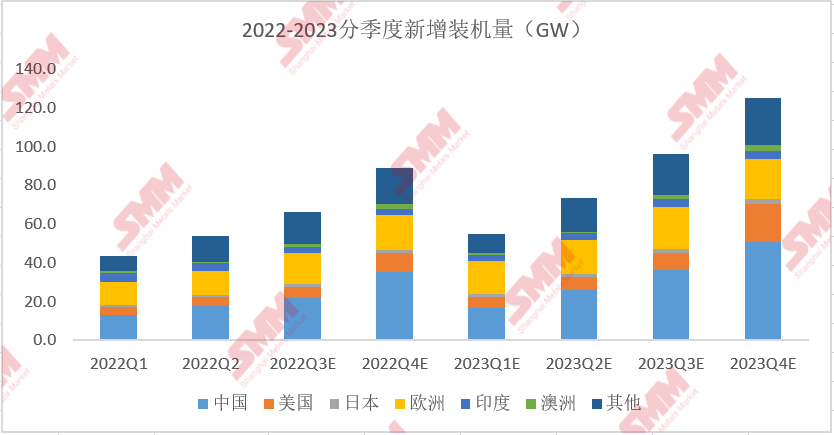

光伏装机的需求,一向与光伏上游各环节的价格息息相关。据SMM数据统计显示,2023年全球预计新增光伏装机量约为350GW,同比增长40%左右,反观国内硅料及硅片产能将分别达到244万吨、780GW。同比增长125%、41%。根据供需关系来看,考虑容配比及各环节损耗,2023年光伏对硅片需求量约为437GW,对硅料需求量约为115万吨,硅料及硅片产能均严重过剩。考虑硅料新增产能及光伏季度分布结合市场各方调研,SMM预计2023年国内多晶硅料价格底部将在120-150元/千克区间。考虑15%利润率及各项成本,此时对应硅片(182mm)价格区间为3.8-4.4元/片。

机构:光伏装机量有望快速增长 拥抱硅料下跌周期

展望光伏行业的2023年,中银证券在其光伏行业2023年投资策略里表示,明年变局与机遇共存。光伏经济性有望进一步凸显,全球需求有望充分释放。中银证券认为,供给宽松降低产业链成本,经济性提升是明年需求释放的核心逻辑。分市场来看,欧洲光伏电站经济性有望改善,光伏装机量有望快速增长,分布式需求有望保持强劲;美国贸易限制边际改善,项目储备充足,光伏需求空间无忧;国内地面电站招标、开工密集推进,电站需求蓄势待发,分布式需求持续推进。其预计2023-2024年全球光伏装机需求分别约340GW、450GW,同比增速分别约42%、32%,其中国内需求分别为130GW、170GW,同比增速分别为44%、31%。产业链利润有望迎来再分配,关注产业链中下游与电站环节:硅料供给增加有望带动硅料价格下降,产业链利润或迎来再分配,供需关系与竞争格局为关键因素。新型电池技术有望为光伏行业创造新空间、新格局。》点击查看详情

中国银河证券的研报预计我国2023年光伏新增装机将超过120GW,同比增长29.7%。2023年全球光伏新增将达到320-360GW,同比增长33.3%,亚太、欧洲、美国是主要增量市场。光伏市场维持高增态势。拥抱硅料下跌周期。由于下游硅片环节产能规模更大、扩产诉求更为强烈,硅料价格温和回落的可能性较大。本轮下跌是由产能大量释放引起的,而非光伏终端需求收紧,从近十年硅料历史走势来看,2023年将更接近于2014-2015年这个区间的演变过程。2023年绝大多数公司(除硅料企业)的盈利能力都将出现不同程度的改善,回到约15%的中枢区间。一体化企业将成为最大赢家,可以最大化享受硅料释放的利润红利。硅片与硅料绑定关系较明显,毛利或将出现小幅回落。技术迭代更新快,新产能扩张有限,电池高利润率或将维持,但上升空间有限。组件盈利水平有望得到明显修复。随着参与玩家越来越多,逆变器毛利率呈现下降趋势。产能过剩问题加剧。硅片将迎来充分市场竞争,新生力量加入扩产大潮,双寡头的市占率呈下降趋势。电池技术将成为行业发展决定性因素,或将重塑行业格局,产能扩张最为谨慎。组件产能温和增长,业绩改善。行业竞争加剧,“马太效应”愈发明显。》点击查看详情

德邦证券的研报认为,供给侧产业链价格拐点已现,需求侧经济性驱动增长,2023年有望再次超预期。硅料价格拐点已现,产业链上游降价利润暂时积累在电池片环节,且电池片环节技术变革带来新投资机遇。光伏行业全球平准化度电成本从2010年的0.38美元/千瓦时下降至2020年的0.06美元/千瓦时,十年下降幅度达84.21%。中国平准化度电成本从2012年的0.16美元/千瓦时下降至2020年0.06美元,八年下降幅度达62.5%。2020年后光伏进入平价时代,光伏经济性显现,随着23年光伏产业链价格的下降,终端需求有望再次超预期。其预计全球2023年装机有望达到320-350GW,其中国内130-140GW,海外190-210GW。》点击查看详情

相关阅读:

下载App

下载App