硅料上涨-电池反跌? 从产线平衡看主材市场走向【SMM分析】

【SMM分析:硅料上涨-电池反跌? 从产线平衡看主材市场走向】对于硅片而言,目前拉晶厂有10万吨左右的多晶硅库存(一线企业占比过半),若硅片价格开跌,随着市场情绪的降温以及“买涨不买跌”情绪的刺激,SMM认为硅片企业有充足理由暂缓硅料的采购,届时叠加硅料新晋企业的大批涌入,硅料企业或将迅速累库进而引发价格的“崩塌”——整个上游或将再次迎来一段时间的下行通道。而届时组件价格虽可能无法得到明显修复,但其利润却有望改善。

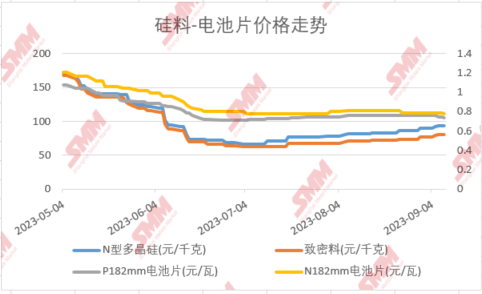

本周国内硅料价格继续上涨——N型硅料价格最高已经上涨至98元/千克,致密料价格也随之突破85元/千克大关。与硅料价格继续上涨的态势不同,电池片价格并未出现继续跟涨行情—反而价格出现逆势走跌。

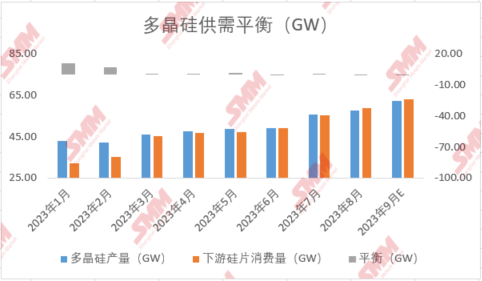

对于此现象,SMM认为造成国内多晶硅价格持续上涨的原因一方面在于多晶硅供需关系的持续紧张,硅片排产持续增加,9月国内硅片排产预计将增加到63GW左右,对多晶硅消费量将达到14.2万吨左右。虽然随着多晶硅新项目投产产量大幅增加,但受爬产及部分装置事故影响供应量仍略不及消费量。

除此之外,多晶硅库存持续处于低位,叠加下游情绪逐渐转淡,上游部分厂家对于市场拐点临近的预期以及追求“红利时期”更高利润考虑,开始“冲刺”提价,而部分拉晶厂由于前期缺少原料多晶硅的囤货,不得己接受高价资源,随即支撑价格上涨。

反观电池片,SMM认为此次降价压力主要来自于组件端——进入三季度后,国内组件市场竞争愈发激烈,各层级企业为抢占市场占有率一方面积极提产,另一方面价格战亦愈演愈烈。截至目前,国内组件库存早已突破50GW,同时随着组件价格不断走跌多数二三线企业都面临成本倒挂问题。组件企业迫于成本及库存压力开始减产及减少电池片的采购量,电池片过剩风险持续增加且组件企业压制电池片价格力度不断加大,电池片价格随即开跌。

对于后续市场,SMM认为随着下游情绪的逐渐降温,降价情绪可能逐渐向上传导。

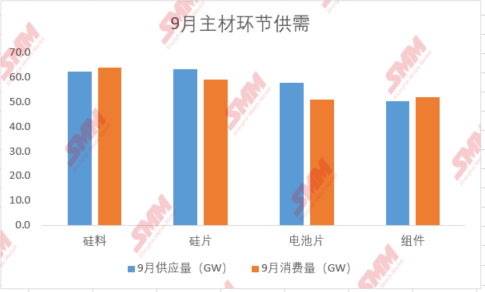

首先,9月国内组件排产将出现止涨现象——排产约为50.3GW,环比8月下跌5.2%,对电池片需求将进一步降低,而随着电池片价格的不断走跌,电池片对上游采购情绪恐也将转冷,同时由于硅片排产的大幅增加,电池片需求增速本就远远不及,硅片在9月至10月初将有较大累库风险,而累库往往对应着价格的走跌。

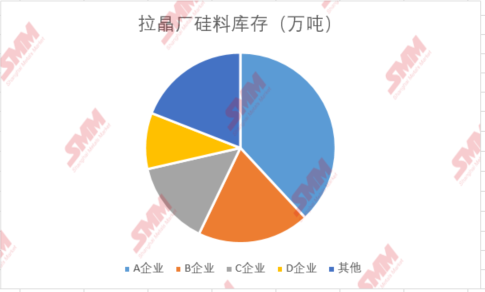

对于硅片而言,目前拉晶厂有10万吨左右的多晶硅库存(一线企业占比过半),若硅片价格开跌,随着市场情绪的降温以及“买涨不买跌”情绪的刺激,SMM认为硅片企业有充足理由暂缓硅料的采购,届时叠加硅料新晋企业的大批涌入,硅料企业或将迅速累库进而引发价格的“崩塌”——整个上游或将再次迎来一段时间的下行通道。而届时组件价格虽可能无法得到明显修复,但其利润却有望改善。

下载App

下载App