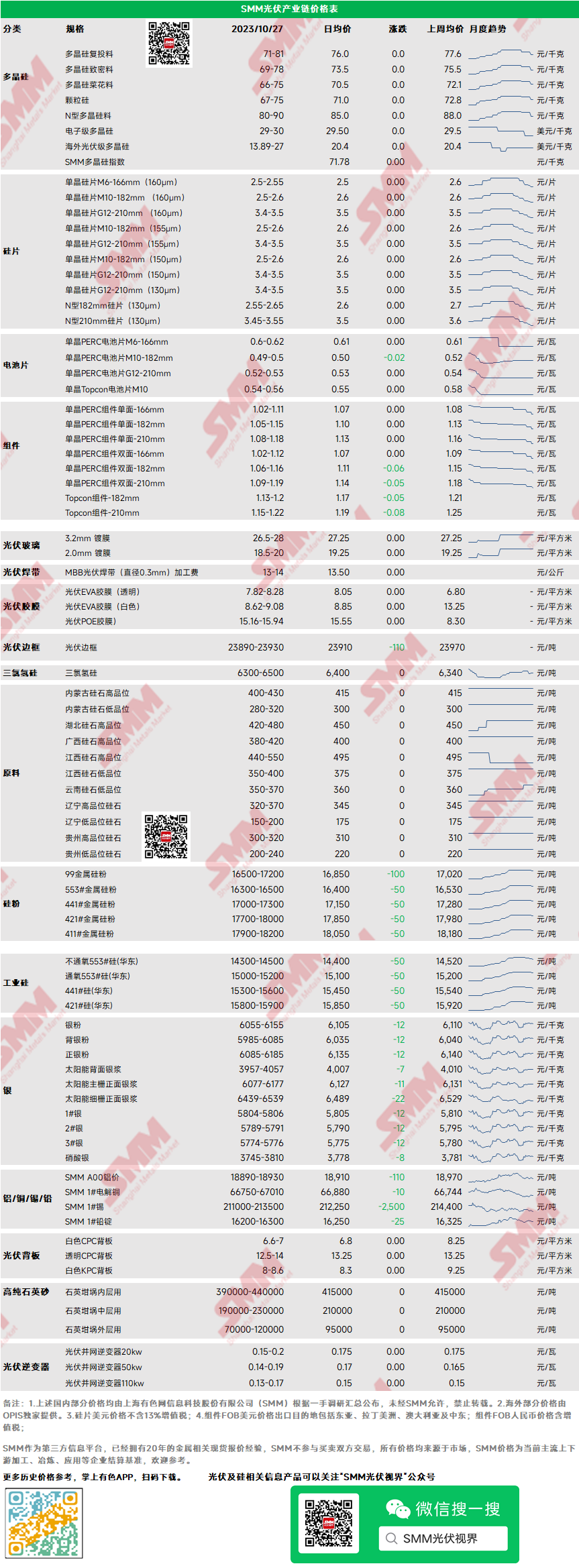

多晶硅再度开跌!Q4需求继续看弱【SMM光伏周评】

【SMM光伏周评:多晶硅再度开跌!Q4需求继续看弱】多晶硅:本周多晶硅复投料主流成交价格71-81元/千克,多晶硅致密料价格69-78元/千克,多晶硅市场成交价格再度较大幅走跌。10月末多晶硅市场签单极为有限,本周多晶硅库存再度呈现累库趋势。受终端及下游走弱影响,市场签单压价明显,部分二三线企业已经开始主动降价。

多晶硅:本周多晶硅复投料主流成交价格71-81元/千克,多晶硅致密料价格69-78元/千克,多晶硅市场成交价格再度较大幅走跌。10月末多晶硅市场签单极为有限,本周多晶硅库存再度呈现累库趋势。受终端及下游走弱影响,市场签单压价明显,部分二三线企业已经开始主动降价。

硅片:本周国内单晶硅片182mm主流成交价格2.5-2.6元/片,单晶硅片210mm主流成交价格3.4-3.5元/片,硅片价格继续大幅走跌。国内某一线企业本周公布新一轮报价,价格再度大幅走跌。目前硅片企业继续呈现累库趋势,国内库存已经超过30亿片,后期随着多晶硅价格的走跌,硅片价格仍有下跌空间。

电池:本周电池跌幅12.7%左右,当前PERC182电池片价格0.48-0.50元/W,Topcon182电池片价格0.54-0.56元/W,仍有下跌预期,本周电池提货量少,各家订单竞争激烈,近期组件厂陆续敲定11月排产量,而外采计划暂不明朗,头部电池厂当前仍为高开功率或满产状态,但难抵减产大势,最新排产计划暂未清晰。

组件:本周国内p182mm双玻主流成交价格1.06-1.16元/w,p210mm双玻主流成交价格1.09-1.19元/w,国内组件价格再度走跌。组件企业仍面临较高的库存压力,国内外库存持续上升。市场投标价格已经时有出现1元之下价格。部分不保售后价格更低。市场对Q4整体信心不足叠加上游降价,预计后期仍有走跌空间。

胶膜/EVA:本周EVA光伏料成交以海外料为主,市场交易价格区间11200-11500元/吨,国产料成交相对偏少,因EVA光伏/发泡料价格倒挂,且EVA光伏料去化难度高,石化厂陆续转产发泡料。胶膜方面,本周价格较为混乱,而市场交易日渐活跃,预计11月价跌量增,伴随着11月组件排产相继敲定,整体较10月呈下行趋势,但因当前胶膜原料价格接近底部,胶膜经历9、10月两月的库存去化,预计11月采购量将有所提升。

光伏玻璃:本周光伏玻璃报价暂时维持稳定,3.2mm、2.0mm光伏玻璃价格为26.5-28.0元/平方米、18.5-20.0元/平方米。近期已到11月新一轮报价谈判期,当前组件厂压价心态明显,光伏玻璃需求成本双端支撑均有不同程度减弱,同时玻璃库存小幅上升,11月玻璃价格恐将下跌。

高纯石英砂:本周高纯石英砂内中外层用均维持稳定。目前龙头企业内层砂价格为37-44万元/吨、中层砂价格为19-23万元/吨、外层砂价格10-12万元/吨。需求方面,坩埚企业采购需求较为一般,除长单交付外,零散订单采购较少,中外层砂需求放缓,市场整体交投意愿较低。

逆变器:本周逆变器价格区间20kw价格0.15-0.2元/W,50kw价格0.14-0.19元/W,110kw价格0.13-0.17元/W。本周逆变器区间无异动,成交重心小幅下移。海内外四季度分布式需求逐步提升,主流工商业用组串式逆变器供应稍许紧张,整体供应平稳,价格预期继续持稳。

终端:2023年10月16日至2023年10月22日当周SMM统计国内包括隆基、晶科、正泰等多家企业中标光伏组件项目共43项(包含标段),其中披露装机容量项目共37项。本周采购定标组件型号包括P型、N型组件。中标价格分布区间集中1.1-1.19元/瓦;单周加权均价为1.28元/瓦,相比上周上升0.12元/瓦;中标总装机容量为5652.2MW,相比上周增加3448.85MW。统计当周N型组件采购容量约777.7MW,占比13.8%。当前组件集采低价价格已落至1.1元/W以下。由于产业链频频跌价,终端对预期组件价格看低且持观望态度,当下消化手中库存优先。装机并网高峰预计将在11月中旬开始出现。

下载App

下载App