年末小型集中式及分布式需求增长 对组件起到一定去库效果【SMM光伏周评】

【SMM光伏周评:年末小型集中式及分布式需求增长 对组件起到一定去库效果】2023年11月13日至2023年11月19日当周SMM统计国内中标光伏组件项目共64项(包含标段),中标价格分布区间集中1.02-1.08元/瓦;单周加权均价为1.1元/瓦,相比上周增加0.08元/瓦;中标总装机容量为9591.73MW,相比上周增加7733.57MW。统计当周N型组件采购容量约2265.65MW,占比23.6%。当前中标价仍在1.03元/W位置徘徊,但不乏有低于1元/W的去库组件成交,以分布式项目成交居多。10月国内新增光伏装机13.62GW,11月中旬终端抢装机大面积开启,以小型集中式项目抢装潮为主,从11月至12月上旬终端电站企业仍有采购交付需求,大型集采需求转淡。

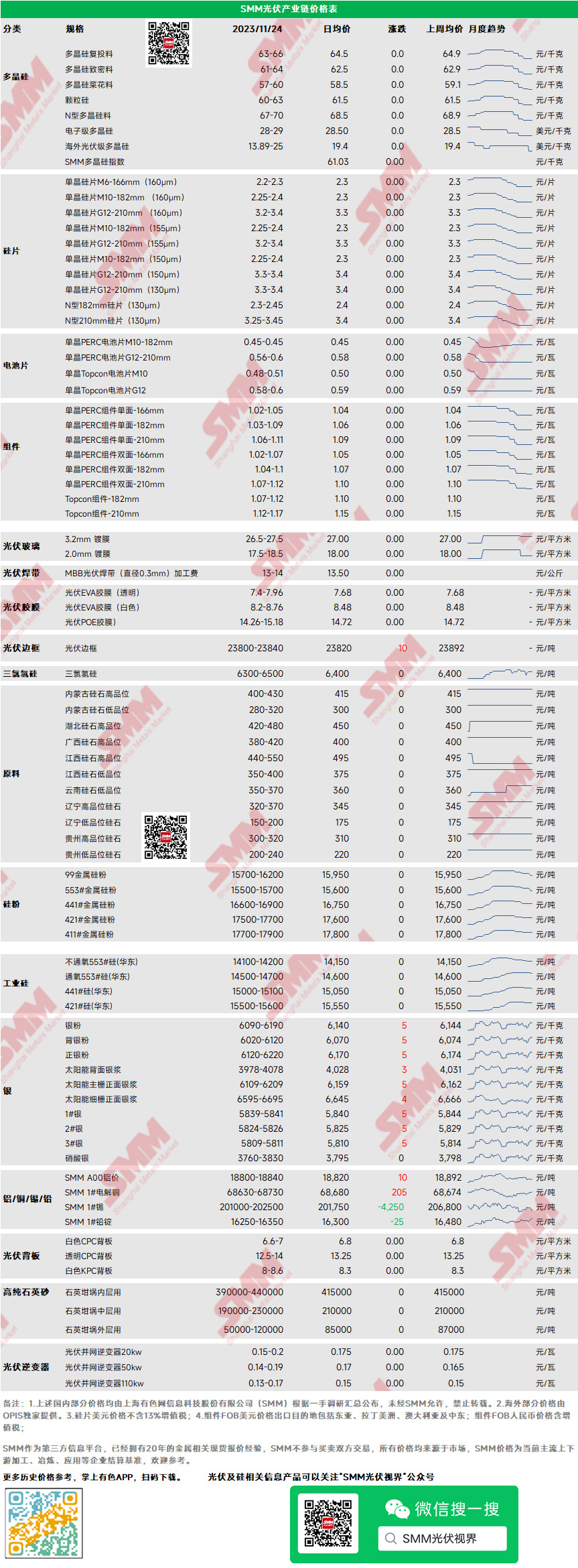

多晶硅:多晶硅复投料主流价格63-66元/千克,多晶硅致密料主流价格61-64元/千克,多晶硅价格继续小幅走跌。本周市场签单有限,更多是处于签单前期报询价阶段,目前市场对N型料价格在65-70元/千克附近进行博弈。下周预计将陆续有实际签单价格爆出,由于市场目前供过于求,SMM对价格持看空态度。

硅片:市场单晶硅片M10主流成交均价为2.33元/片,单晶硅片G12主流成交均价为3.3元/片。本周硅片价格继续走跌,主要体现在182mm尺寸的走跌,210mm价格相对抗跌,主要由于市场出现集中210mm项目爆发,导致组件至硅片各环节210短缺。182mm市场过剩体现,同时高中低效追捧程度出现差异——目前中效相对更受追捧。

电池片:本周电池片行情平稳,价格波动小,11月临近收尾,PERC210交货紧张态势缓解,下游接货力走弱。而Topcon电池库存压力仍较大,24.3%以下效率电池价格微跌。当前高效PERC182电池片(23.2%及以上效率)价格0.45元/W; PERC210电池片价格0.58-0.60元/W左右;Topcon182电池片(24.3%及以上效率)价格0.48-0.51元/W左右;Topcon210电池片0.56-0.60元/w。预计11月底电池开工率下行。

组件:市场单晶PERC组件双面-182mm主流成交价格1.07元/w,单晶PERC组件双面-210mm主流成交价格1.10元/w,本周组件价格保持稳定。临近年末终端需求有所好转,提货积极性增加,组件出现去库趋势叠加成本的支撑,组件价格暂时止跌。但目前全球组件库存仍面临较大压力加之市场看跌情绪,价格亦难以上涨,交易价格随即暂稳。

胶膜:本周国产EVA价格回落至11600-11800元/吨,交易量仍然较小,下游胶膜厂意欲继续压价,市场心理预期价位贴近海外进口料价格,为11000-11500元/吨。胶膜本周新增成交较少,新一轮订单预计于下周启动,当前价格平稳运行,当前主流460克重EVA胶膜价格7.4-8.28元/平米,440克重EPE胶膜价格9.68-10.12元/平米。380克重POE胶膜价格12.16-12.80元/平米。

光伏玻璃:本周光伏玻璃报价暂时维持稳定,3.2mm、2.0mm光伏玻璃价格为26.5-27.5元/平方米、17.5-18.5元/平方米。进入11月最后一周,国内需求表现仍不佳,组件端由于排产计划缩水对玻璃采购计划有所放缓,玻璃企业库存11月有所增量,进入谈判期时,玻璃价格或将有所压制,12月价格存在下跌预期。

高纯石英砂:本周高纯石英砂内中层用均维持稳定,外层价格小幅下跌。目前龙头企业内层砂价格为39-44万元/吨、中层砂价格为19-23万元/吨、外层砂价格8-12万元/吨,部分外层砂企业成交价格降至5万元/吨。由于硅片端需求预期的减弱,国内石英砂需求放缓,而外层砂供给较多,本周成交价格降至5万元/吨,但龙头企业外层砂价格暂无变动,仍然保持稳定。

逆变器:本周逆变器价格区间20kw价格0.15-0.2元/W,50kw价格0.14-0.19元/W,110kw价格0.13-0.17元/W。逆变器价格区间无异动,四季度抢装机开启带动主流功率机型交付需求,需求支撑价格趋稳。10月出口数据环比增速继续下行,共出口311.07万个,环比下降20.4%。海外欧洲区域库存消化持续进行中,预计今年年底或明年一季度才能有所好转。

终端:2023年11月13日至2023年11月19日当周SMM统计国内中标光伏组件项目共64项(包含标段),中标价格分布区间集中1.02-1.08元/瓦;单周加权均价为1.1元/瓦,相比上周增加0.08元/瓦;中标总装机容量为9591.73MW,相比上周增加7733.57MW。统计当周N型组件采购容量约2265.65MW,占比23.6%。当前中标价仍在1.03元/W位置徘徊,但不乏有低于1元/W的去库组件成交,以分布式项目成交居多。10月国内新增光伏装机13.62GW,11月中旬终端抢装机大面积开启,以小型集中式项目抢装潮为主,从11月至12月上旬终端电站企业仍有采购交付需求,大型集采需求转淡。

下载App

下载App