产业链价格下行期 Topcon电池已扭亏为盈【SMM分析】

N型电池3-4月供需双增长,因其成本大幅下滑,电池价格处于下行期,但已扭亏为盈,且利润有所放大,期间Topcon电池最高毛利率增至10%以上,而因不同厂家的硅片成本及非硅成本具有较大区别,不同Topcon电池厂当前毛利率区间在2%-8%,对于电池厂家而言,Topcon电池的直销电池价格和代工费仍有下行空间,但因二季度供需紧平衡,成为其利润维持的窗口期。

N型电池3-4月供需双增长,因其成本大幅下滑,电池价格处于下行期,但已扭亏为盈,且利润有所放大。光伏市场在N型技术加速渗透过程中,同时也激发了光伏供应链端的多重供需矛盾。

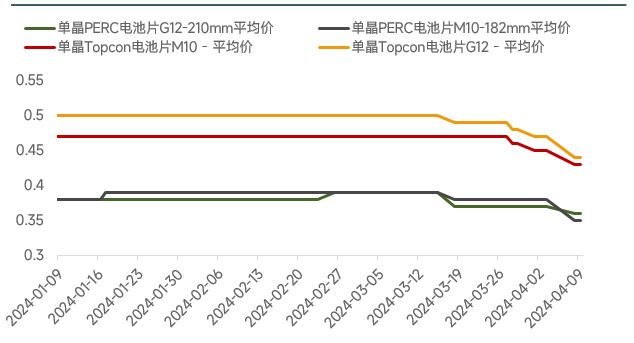

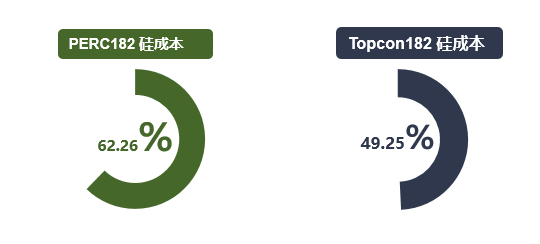

3-4月期间Topcon电池最高毛利率增至10%以上,而因不同厂家的硅片成本及非硅成本具有较大区别,不同Topcon电池厂当前毛利率区间在2%-8%,近期受硅片大幅下行影响,光伏电池下跌1-2分/W,高效Topcon182电池价格0.40-0.43元/W,Topcon210电池片0.43-0.45元/w。Topcon182代工费1.65-1.75元/片,近期有继续走跌趋势,但仍有盈利空间。而对于PERC电池,高效PERC182电池片价格0.34-0.35元/W,PERC210电池片价格0.35-0.36元/W,PERC代工费相对持稳,为0.9-1元/片,因处于需求退坡且阶段性库存高企期,整体还处于亏损状态。

,

3-4月光伏电池N型比例持续提升,整体呈供需紧平衡状态

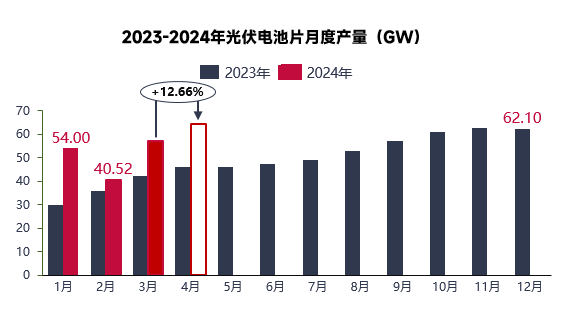

3月电池实际量56.87GW,环比大增44.5%,同比增加35.40%。其中N型Topcon电池产出量达37GW以上,占总产出的66.5%左右,3月下游对topcon电池的需求高达35GW,供应需求双增长,且各厂家良率和效率均有双重提升,Topcon电池已替代PERC电池成为市场主流选择,PERC产能与需求退坡速度将加速。4月光伏电池总排产64.07GW,其中N型44.36Gw,占比达到69.24%,N型电池4月总需求量达到42.16GW,呈紧平衡状态。

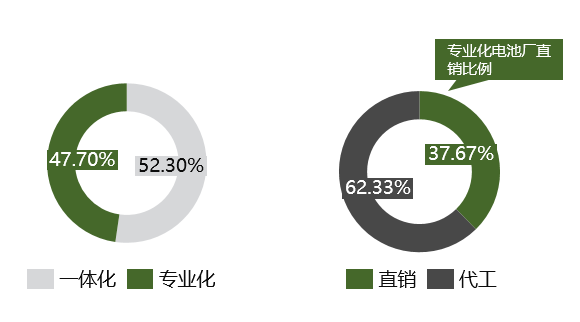

4月一体化组件厂计划自产N型电池达23.20GW(占N型总产出的52.3%),其中Topcon电池排产量达22GW+,因Top10组件厂N型组件排产大于其自有电池产能,本月组件厂电池外代工需求大于13GW。而对于专业化电池厂而言,4月直销比例占比仅37.67%,主要受到客户结构所影响,一体化组件厂倾向于双经销,头部专业化电池厂直销比例大幅下降,多数专业化电池厂的N型电池双经销比例较高(最高达100%),而新晋N型专业化电池厂以外销为主。4月市场直销供应量大于8GW,需求不稳定性较强。

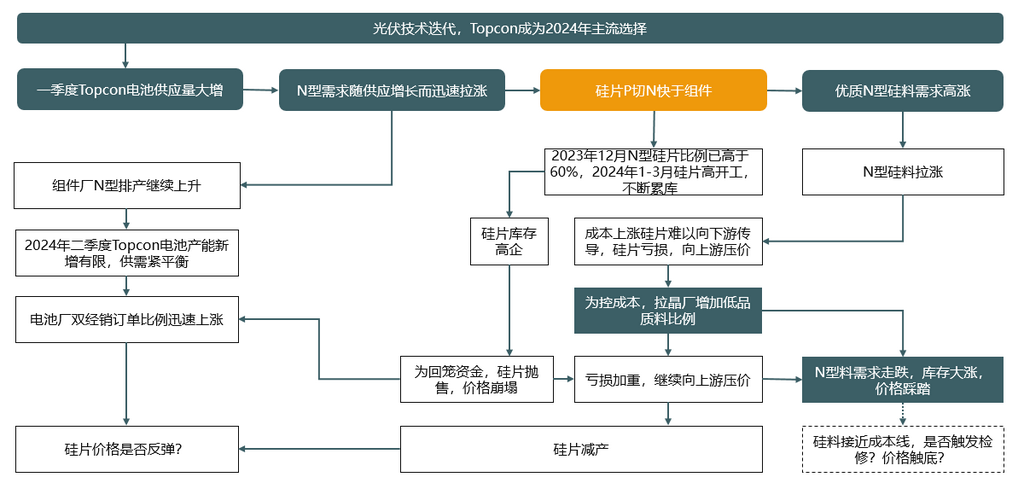

技术切换期,光伏供应链端矛盾重重

3月N型硅片排产高达49GW,单月累库在10GW以上,市场难以消化,叠加前两月硅片高开工,库存高企。而4月部分电池厂将进行产线改造,PERC升级改造成Topcon,部分产线还需进行尺寸的改造,产线调试尚需时日,对二季度Topcon电池增量贡献度有限,且4月下游组件排产有下跌预期,N型电池外销需求不确定性较强。N型硅片的需求增量相对有限,库存去化尚需时日。硅片价格经历前期超跌,是否触发大量减产成为市场焦点。

当前硅料价格正处于下行期,价格直逼成本线,硅片库存风险仍然高且并未大量减产,中下游压价心理较严重,在硅料暂未企稳之时,无论对于电池厂还是组件厂来说,暂难出现“抄底硅片”的情况,硅片价格反弹暂缺乏基本面支撑。

对于电池厂家而言,Topcon电池的直销电池价格和代工费仍有下行空间,但因二季度供需紧平衡,成为其利润维持的窗口期。而后续伴随硅片库存的去化,电池上游成本将迎来反弹,Topcon电池硅成本占比或将提升至60%以上,且二季度末后电池供应大增,或将赶超需求,电池利润将被压缩。

下载App

下载App