终端观望情绪逐渐走弱 光伏上下游价格集体反弹?【SMM光伏周评】

【SMM光伏周评:终端观望情绪逐渐走弱 主材企稳后开启反弹?】组件价格近日短期企稳,终端观望情绪逐渐走弱,采购需求将陆续启动。本周部分优质多晶硅料价格甚至出现反弹,市场预期价格小幅上升。硅片、电池均有价格上涨动向。辅材订单量提升,上游EVA光伏料价格上涨。

SMM7月7日讯:

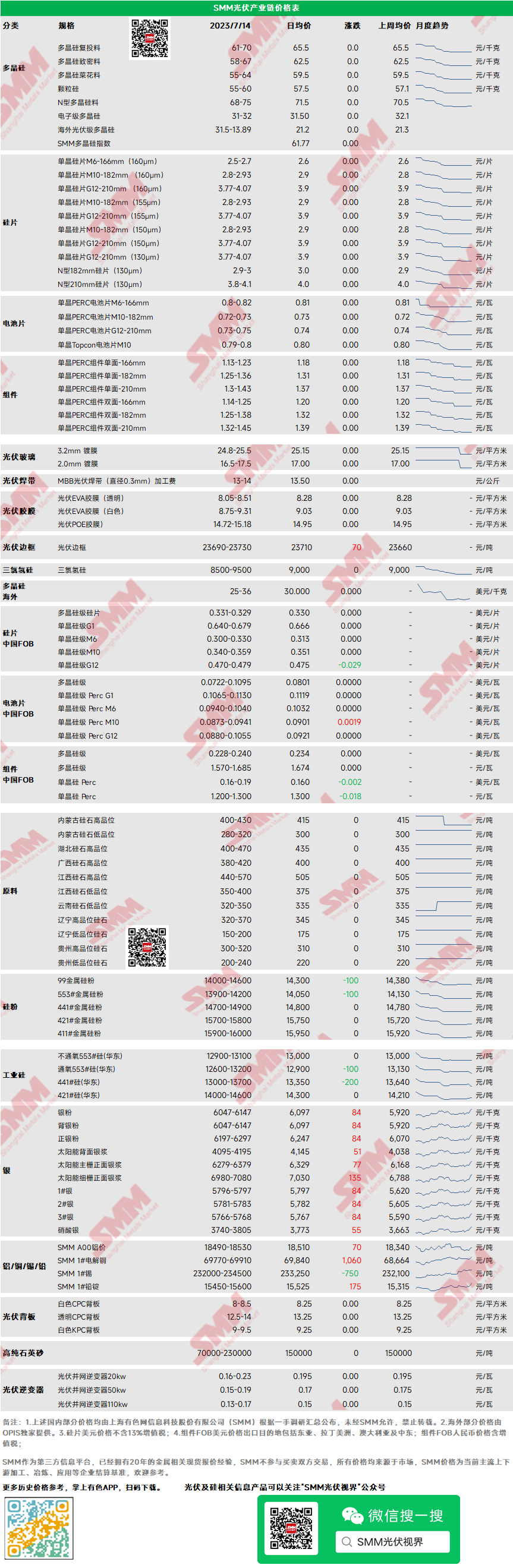

多晶硅:本周多晶硅复投料价格61-70元/千克,致密料价格58-67元/千克,多晶硅价格大稳小动,随着6月底多笔万吨大单签订多晶硅生产企业库存压力显著减少,市场价格触底言论盛行,多家贸易商进场囤货,多晶硅企业话语权加强,部分优质料价格甚至出现反弹,市场预期价格小幅上升。

硅片:本周国内单晶硅片182mm主流成交价格2.80-2.93元/片,单晶硅片210mm主流成交价格3.77-4.07元/片,国内硅片价格小幅反弹。主要原因在于国内龙头拉晶企业出现高于此前市场主流成交的报价,后续企业陆续跟进。成本、上下游价格上涨以及坩埚的再度火热都对硅片价格形成一定支撑。但7月硅片排产仍较为过剩,库存有继续累加趋势,7月后期价格有回落风险。

电池片:本周高效PERC182电池片成交价格区间0.72-0.73元/W,PERC210电池片价格0.73-0.75元/W左右,Topcon182电池片0.77-0.80元/W左右。电池片本周价格略上行,少数订单成交价高出主流1-2分/W。一方面源于本周下游采购量加大电池略显紧俏,另一方面源于上游硅片/硅料价格小幅上涨。而对于电池厂PERC182电池片去化率高于PERC210与Topcon182。电池本月产量提升2.5GW左右,增量主要来自于Topcon182。

组件:本周国内组件价格持稳,182mm高效双玻价格1.25-1.36元/w,210mm高效双玻价格1.3-1.43元/w。组件市场大稳小动,二三线企业为保证出货维持较低价格,一线企业维持较高报价,终端7月需求开始好转,组件排产相应提升。

EVA/胶膜:本周EVA行情火热,贸易商带货情绪高涨,发泡电缆料价格拉升带动光伏料价格上涨,胶膜厂因恐慌成本继续上涨,采购量有所提升,本周EVA光伏料成交价在14500元上下,少量最低成交价14000左右。胶膜方面,因组件排产提升带动胶膜开工率好转,但因整体市场过剩严重竞争激烈,当前胶膜价格无变化,随着上游EVA光伏料价格走高,二三线厂家利润被进一步压缩。

光伏玻璃:本周光伏玻璃报价暂时维持稳定,3.2mm、2.0mm光伏玻璃价格为24.8-25.5元/平方米、16.5-17.5元/平方米。本月价格报价公布后,市场采买意愿较6月底有所增强,组件厂采购稍有增多,成交量小幅增长,但无法达到强势带动玻璃价格上涨的支撑力量,预计后续价格维持稳定为主。

高纯石英砂:本周高纯石英砂内层价格小幅上涨。目前龙头企业内层砂价格为37-42万元/吨,价格上涨5万元/吨、中层砂价格为19-23万元/吨、外层砂价格10-12万元/吨。随着即将到港的高纯石英砂,国内内层砂的价格也蠢蠢欲动,本次价格上涨一方面由于硅片排产开始上升,另一方面也是为了进一步拉近国内外高纯石英砂价差进行的小幅探涨。此外近期国内外层砂的企业有意图适当下调价格,根本原因为近期国产外层砂的供应增量较多,目前供需平衡稍为宽松,价格支撑力开始下降导致。

逆变器:本周逆变器价格区间20kw价格0.16-0.23元/W,50kw价格0.15-0.19元/W,110kw价格0.13-0.17元/W。近期部分企业工商业用逆变器价格再度向下调整,下跌幅度5%-8%不等,不同企业不同机型价格分化较大。光伏产业链价格逐渐稳定,国内终端装机开工积极性开始提升,对地面和工商业逆变器需求回暖,逆变器价格随即暂时企稳。海外市场需求依旧火热,欧洲市场库存仍未完全消化,出货稍弱。

终端:2023年7月1日至2023年7月9日当周SMM统计国内包括一道、隆基、英利等多家企业中标光伏组件项目共37项,包含标段共41项,其中披露装机容量项目共31项。中标价格分布区间集中1.29-1.35元/瓦;单周加权均价为1.35元/瓦,相比上周下降0.17元/瓦;中标总装机容量达4334.96MW,相比上周减少1582.45 MW。单周定标容量处于近三个月平均水平,三季度初终端组件集采节奏还未有明显提升,定标容量也以年度集采项目为主。当下中标价格区间已经逐渐靠近1.25-1.35元/瓦区间,地面电站中标均价在1.3元/瓦上下。组件价格近日短期企稳,终端观望情绪逐渐走弱,采购需求将陆续启动。

下载App

下载App