LME与COMEX两市价差持续扩大 国际电解铜市场有何变化【SMM分析】

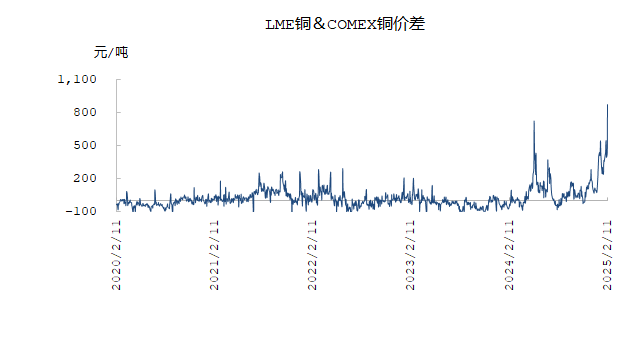

【SMM分析】 2025年1月2日至2025年2月11日起LME、SHFE铜收盘价两周涨幅约6.31%与5.28%,值得关注的是COMEX铜主力合约,涨幅高达超15.26%,大幅领跑SHFE主力合约与LME铜 3M合约。继2024年5月之后,COMEX主力合约与LME 3M合约之间价差再度拉大,2025年2月11日盘中价差近950美元/吨。不同于2024年时COMEX的挤仓行情,本次价差窗口期更长,波动幅度更大。以下为具体分析。

》点击查看SMM铜产业链数据库

2025年1月2日至2025年2月11日起LME、SHFE铜收盘价两周涨幅约6.31%与5.28%,值得关注的是COMEX铜主力合约,涨幅高达超15.26%,大幅领跑SHFE主力合约与LME铜 3M合约。继2024年5月之后,COMEX主力合约与LME 3M合约之间价差再度拉大,2025年2月11日盘中价差近950美元/吨。不同于2024年时COMEX的挤仓行情,本次价差窗口期更长,波动幅度更大。以下为具体分析。

从库存来看,本次COMEX与LME价差拉大并非挤仓所致。自2024年5月后,COMEX电解铜库存持续攀升,目前库存接近9万吨,处于近6年以来历史高位。究其原因,2025年1月以来,特朗普政府频繁调整关税政策,针对墨西哥、加拿大、中国及欧洲等多个国家采取加征或威胁加征关税的措施。1月20日宣布考虑对加拿大、墨西哥加征收25%关税,并签署行政令加强进口商品管控。随后,威胁对欧盟加税,并计划对加拿大、墨西哥商品加征关税,后又对两国关税推迟执行。2月初,撤回对华小额贸易关税豁免,并在2月10日宣布计划对钢铁、铝产品加征25%关税。整体关税政策充满不确定性,加剧全球贸易紧张局势。这种政策的不确定性促使美国市场参与者提前为未来可能更高的进口成本定价,从而使COMEX铜价显著走高。

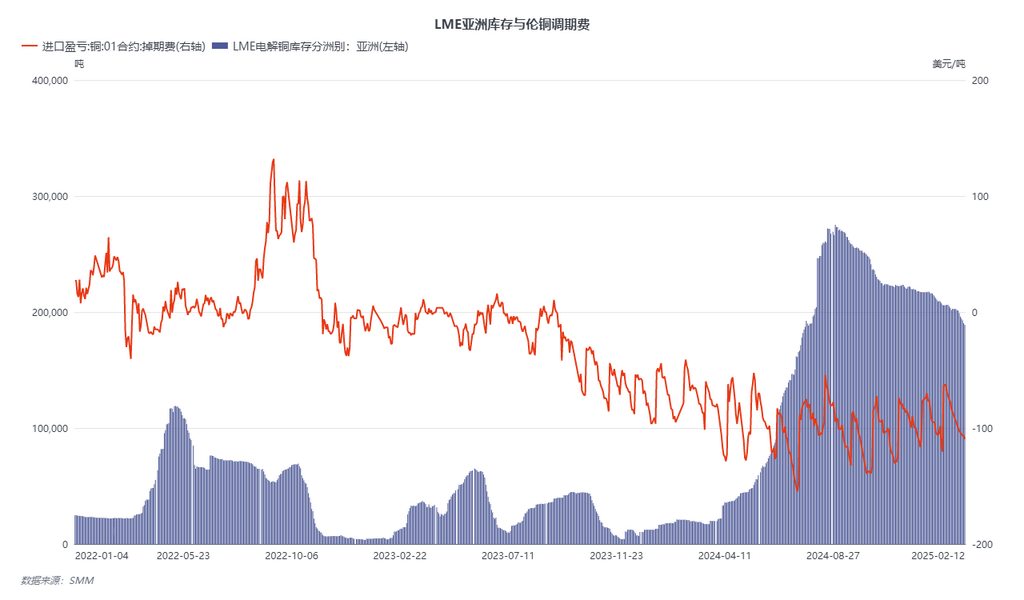

供应端的结构性变化也起到关键作用。美国本土电解铜供应受限,进口主要来源大幅依赖于智利、加拿大、秘鲁及墨西哥 ,2024年进口占比超90%,而中国及欧洲的占比相对较小,仅0.1%-0.2%。而亚洲及欧洲市场供应相对充足,形成明显的市场分化与溢价套利空间。最后,套利交易和资金效应在此过程中被放大,套利资金纷纷介入利用两市之间的溢价差异,进一步推动COMEX铜期货价格上扬,这些因素共同作用下使得LME与COMEX两市价差不断扩大。 受此影响,电解铜国际贸易流向自2025年1月起发生以下变化:其一,LME亚洲仓库中可交割COMEX的电解铜持续cancel,注销仓单自1月起陆续发往北美; 其二,南美地区货源发往亚洲量减少,部分远洋货源船期后移,据市场消息部分一手长单签出方已经减少对中国发货量;其三,春节期间非洲地区部分货源亦发至北美。因上述原因,目前据估算预计发至北美在途总量为5.5到6.5万吨。

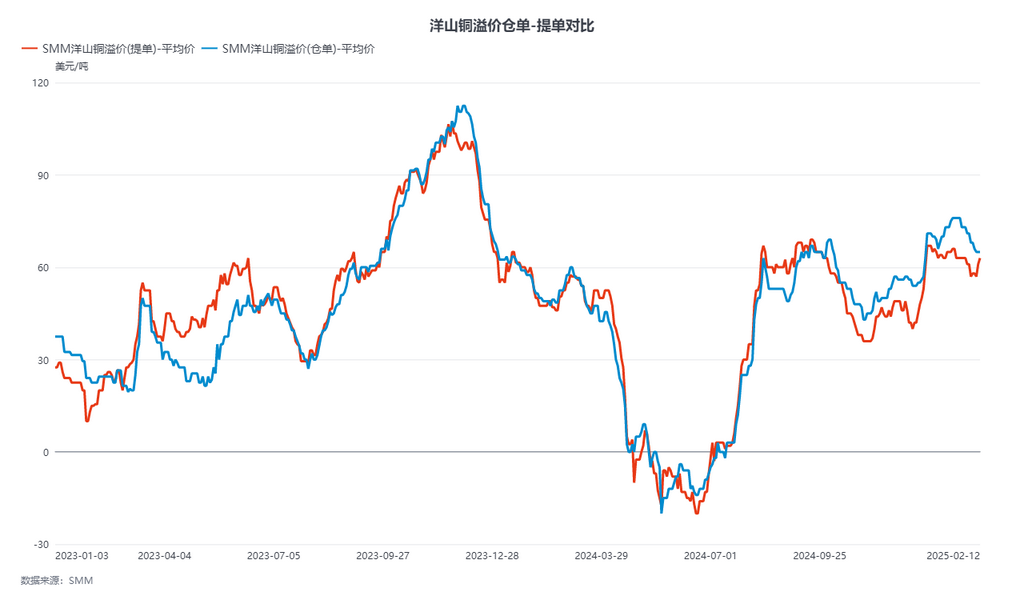

展望后市,价差窗口持续打开可能产生以下几点影响:首先,由于跨市套利活动活跃,套利资金大量流入美国市场,促使美国进口铜量显著上升,与此同时,中国市场的进口量呈现相对减少趋势,特别是来自南美地区的注册货源。这一套利行为使得大型贸易商与冶炼厂重新配置物流渠道,因美国关税政策悬而未决,2025年3-5月 减少的进口量将为洋山铜溢价提供支撑。由于套利资金的推动和美国市场对进口铜成本预期上升,未来美国进口铜的比价优势明显,美洲地区与亚太地区的贸易联系在短期升温后将逐渐转淡,加剧全球贸易结构的分化。

LME亚洲仓库持续cancel的情况将使得LME库存持续下降,进而导致伦铜Contango结构收窄。其意味着未来基于高基差的套利空间相应降低,推高美金铜持货成本,从而削弱跨市套利的驱动力并推高CIF提单溢价。因COMEX铜价持续高企,叠加对中国关税反制措施的预期,将导致中国企业特别是以COMEX合约计价的废铜进口商从美国进口废铜量大幅减少 ,直接使得国内铜原料供应趋紧,加剧铜元素在国内市场的平衡压力。在铜精矿TC降至负数的紧张时期,废铜进口量的下降可能持续推高下游冶炼厂的生产成本,促使国内市场在供应紧张的背景下保持较高的价格支撑。

公司声明:上海有色网原创信息未经书面授权,禁止传播、发布、复制(包括但不限于行情数据、价格信息、市场统计信息、调研信息等)。授权请联系021-3133 0333。上海有色网保留追究侵权及不当引用的权利。本原创信息除公开信息外的其他数据均是基于公开信息(包括但不仅限于行业新闻、研讨会、展览会、企业财报、券商报告、国家统计局数据、海关进出口数据、各大协会和机构公布的各类数据等等),并依托SMM内部数据库模型,由研究小组进行综合分析和合理推断得出,仅供参考,不构成决策建议,客户决策应自主判断,与上海有色网无关。

下载App

下载App