比价坍塌电解铜出口窗口迅速打开 环境与2024年有何不同【SMM分析】

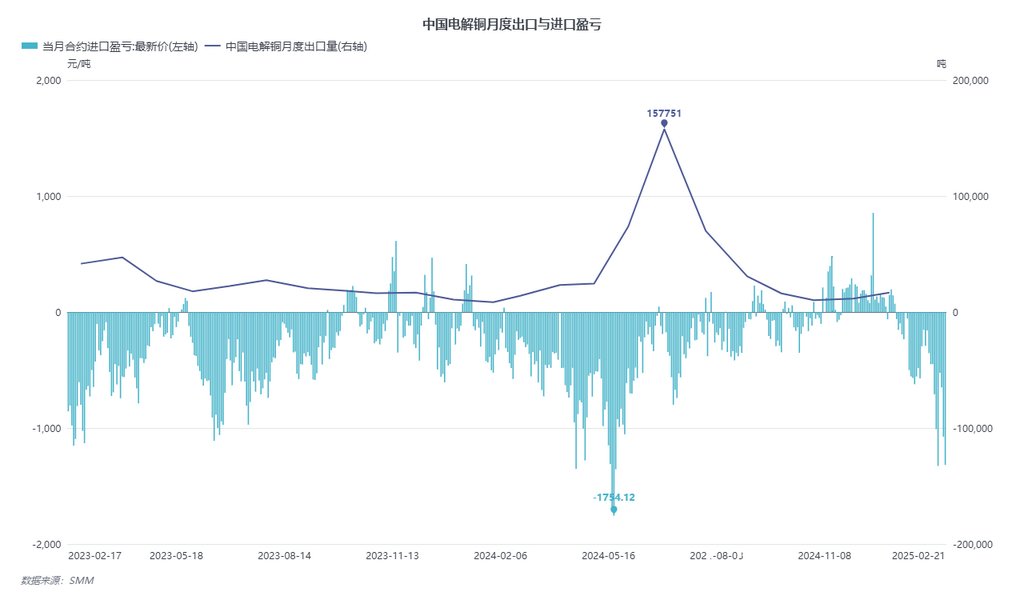

【SMM分析】 电解铜进口窗口急速恶化,至2月21日沪铜2503合约进口亏损已经超过1300元/吨,这也意味着自2024年5月以来电解铜出口窗口再次大幅打开。回顾2024年5月出口窗口打开时进口亏损最高达2000元/吨,5-6月累计出口量达23万吨,6月单月出口15万吨更是创下历史新高。那么此次比价坍塌是否会再次引发大量出口?对国内冶炼厂又有怎样的机遇?

》点击查看SMM铜产业链数据库

自2025年2月14日LME 3M铜合约2月date与3月date短期Shock后,2月19日晚LME 铜3月date与4月date再度转为BACK结构。受此影响电解铜进口窗口急速恶化,至2月21日沪铜2503合约进口亏损已经超过1300元/吨,这也意味着自2024年5月以来电解铜出口窗口再次大幅打开。回顾2024年5月出口窗口打开时进口亏损最高达2000元/吨,5-6月累计出口量达23万吨,6月单月出口15万吨更是创下历史新高。那么此次比价坍塌是否会再次引发大量出口?对国内冶炼厂又有怎样的机遇?以下为具体分析。

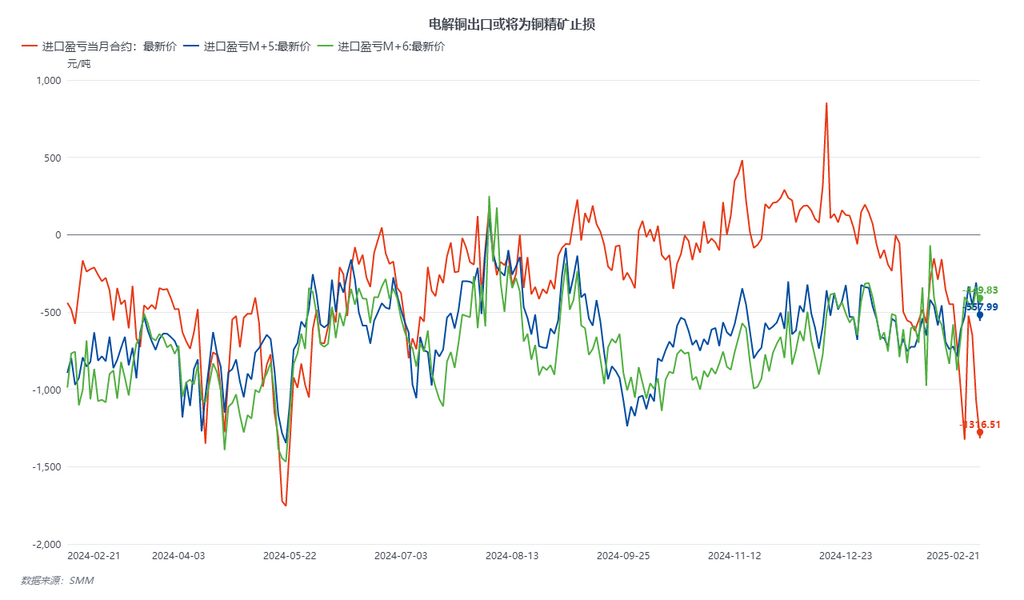

从结果来看,此次窗口大开出口增长仍是必然情况。因铜精矿原料紧张,当前铜精矿现货TC已跌至负数。而国内现货因春节季节性垒库短期也被压制在贴水。而目前铜精矿现货作价期多为M+5或M+6,从目前时间点看,沪铜2507合约进口亏损在550元/吨,沪铜2508合约进口亏损在450元/吨。若以对沪铜2503合约正套计算,单吨电解铜出口在盘面上可扭转750-850元/吨的铜精矿亏损。在加工费恶化的2025年,出口止损或将成为国内冶炼厂的重要一部分。

然而,此次出口增量则难有大幅度增加。从长单结构来看,受2024年铜材出口退税新政影响,加工材企业对保税库美金铜需求增加。国内主要冶炼厂纷纷增加美金铜长单签出量。而美金铜长单签出就意味着在期货上存在对应量的正套头寸(即多头SHFE空头LME)。故对国内冶炼厂而言,因2025年美金铜长单头寸增长,盘面套利自由度更大,部分现货不必要发至LME亚洲仓库即可锁定套利空间,同时还能减少物流、航运和资金占用成本。此外因铜精矿原料紧缺问题,冶炼厂现货临时调配的能力较2024年也有所下降。

综上所述,本次比价恶化必然导致电解铜出口增长,但因长单结构与可调配产量有限的原因,预计增长量难如2024年庞大。从目的地来看,更多货源应发往中国保税区。据SMM了解,当前计划离境电解铜约为1-1.5万吨,后续新增量尚未确定。SMM将持续关注本次行情进行后续报道。

下载App

下载App