光伏组件供应链迈向全球化布局 | 海外组件产能数据调研【SMM分析】

【光伏组件供应链迈向全球化布局 | 海外组件产能数据调研】近几年,在促进本土生产的政策措施的推动下,全球各个国家和地区正在扩大其光伏制造足迹。据SMM统计,2024年年底全球光伏组件总产能预计将达到1424.9GW。中国、印度和美国是光伏组件生产力排名前三的国家......

近年来,全球对可再生能源的需求不断增长,光伏产业作为清洁能源的重要组成部分,得到了各国政策和市场的强烈支持。中国作为全球最大的光伏产品制造国,中国光伏企业在技术、规模和成本上具备显著优势。面对国内市场竞争加剧和国际市场潜力的双重驱动,中国的光伏企业加速推进国际化战略,积极在海外布局生产基地。

这一趋势源于多重因素的共同影响。首先,欧美国家对碳排放的严格管控和可再生能源支持政策,为光伏产品在这些市场的增长提供了良好的机遇。其次,由于贸易保护政策频频出台,一些国家对进口光伏产品征收高额关税,这迫使中国企业通过在当地建设生产基地来规避贸易壁垒。此外,全球供应链的重构以及运输成本的增加,也激励光伏企业在目标市场附近进行本地化生产,以提升竞争力与市场响应速度。

海外光伏企业也正加速扩张其生产和供应链能力,尤其以美国、印度、欧洲为首。海外国家与地区陆续推出贸易壁垒政策、非贸易壁垒政策、补贴政策等扶持本土光伏产品供应链的扩张,以减少过度依赖进口光伏产品而导致供应链中断的风险,为本土光伏产品供应提出战略性规划。

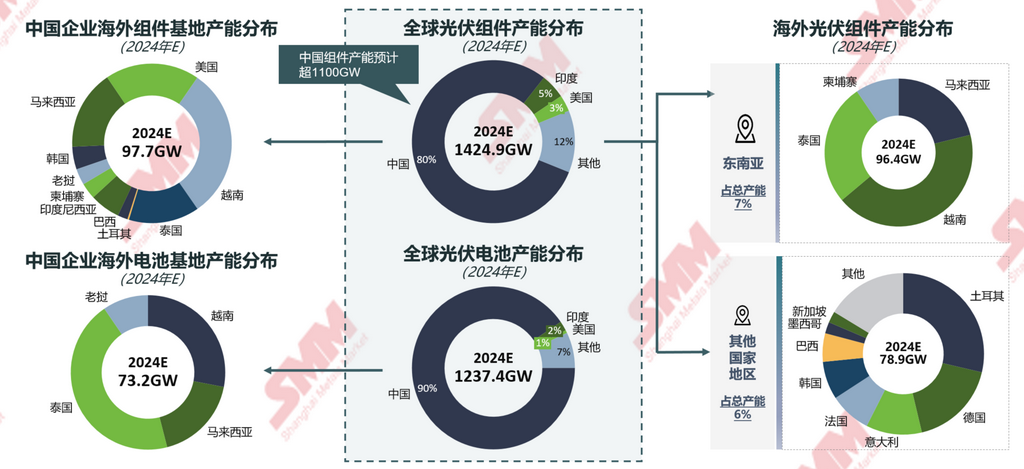

近几年,在促进本土生产的政策措施的推动下,全球各个国家和地区正在扩大其光伏制造足迹。据SMM统计,2024年年底全球光伏组件总产能预计将达到1424.9GW。中国、印度和美国是光伏组件生产力排名前三的国家。

- 中国因为拥有完整的光伏供应链,是光伏组件的最大生产国,预计年末光伏组件产能将超过1100GW,占比高达80%。

- 印度、美国都在加大对光伏产品制造的投资,预计年末光伏组件产能分别到70GW和46GW,占全球比例分别为5%和3%。但是由于电池片供应短缺、技术的欠缺、工人的欠缺等因素,印度和美国的光伏组件行业开工率受到制约,在今年均难以超过40%。

- 东南亚地区光伏组件产能也十分庞大,预计年末产能约96GW,占全球总产能的7%,以越南为首。东南亚地区中,中国组件企业的生产基地占78%。但是受美国征税政策影响,近期该地区的组件开工率大幅下降。

- 其他地区包括土耳其、德国、意大利、巴西、韩国等国家也都拥有光伏组件产能布局,其中以土耳其、德国、意大利布局光伏组件产能为首,年末预计这些地区的光伏组件产能接近80GW,占全球比例6%。

印度:

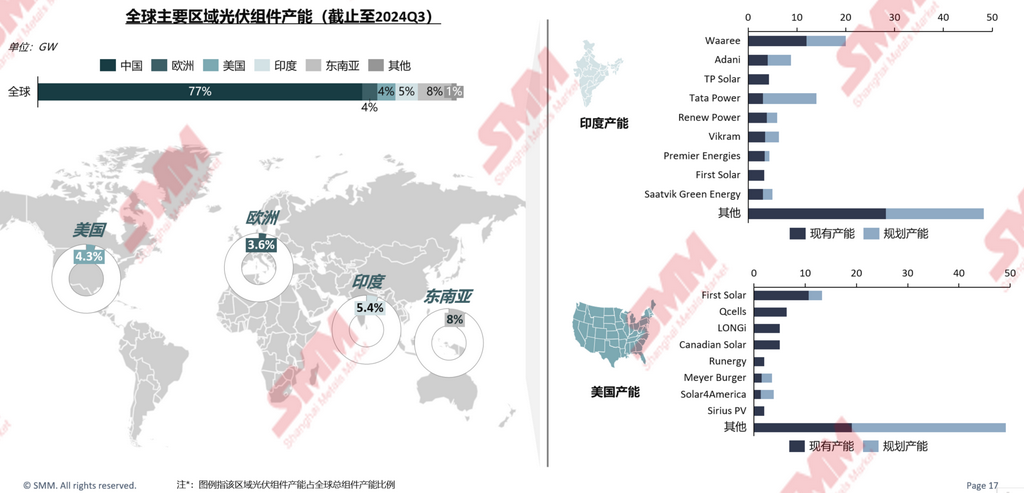

印度计划到 2028 年,光伏组件制造产能预计增至 150 GW。为了支持国内太阳能制造业并减少印度对进口的依赖,政府设置了多项关税BCD和非关税壁垒包括ALMM和DCR,并推出了与生产挂钩的激励计划。通过这些措施,印度的太阳能电池组件制造能力在过去两年中大幅增长。从 2021年的约 10 GW增长到2024年的65GW以上。预计2024年末,印度的光伏组件产能将实现70GW。

截至2024年Q3,印度的光伏组件总产能约67GW。印度最大的组件企业为Waaree(产能12GW)、TP Solar(产能4.3GW)、Adani(产能4GW)。印度组件产能较为分散,古吉拉特邦占比49%,其他还分布在特伦甘纳邦、泰米尔纳德邦等区域。

然而,印度组件供应仍存在挑战,主因上游原材料依赖大量进口、生产设备调试运维缺少、技术革新速度较慢、熟练劳动力短缺。这使得印度容易受到各种供应链冲击,以及组件开工率受限。因为垂直生产能力的欠缺,也使印度生产组件的成本难以与中国竞争。

美国:

美国IRA政策极大地推动了其光伏制造业的崛起。2023年,美国宣布了51家新增及扩产的组件厂商,总产能达到155GW。美国同样设置了多重关税壁垒(201关税、301关税、反倾销和反补贴关税等)和先进制造生产补贴,以减少海外组件进口和鼓励本土组件生产。

截至到2024年Q3,美国的光伏组件总产能为53GW。其中最大的是薄膜组件生产商First Solar(产能10.7GW),第二是Qcells(产能8.4GW),第三是隆基和阿特斯(产能5GW)。超过GW级产能的光伏组件企业共有16家。其他大型光伏组件企业还包括Sirius PV、Solar4America、润阳、SEG Solar等。

美国本土的组件产能占比约75%,其余均为中国企业赴美建厂的产能。当前,美国本土组件规划扩产仍有20-30GW,大部分产能落地预期时间均在2025年-2026年。虽然美国在光伏组件产能扩张方面积极,但是投资者和制造商持续面临着政策的不确定性,导致观望情绪加重。同时,在光伏制造链的上游,美国仍然面临巨大的差距。这也让美国光伏组件生产面临供应和技术挑战。

欧洲:

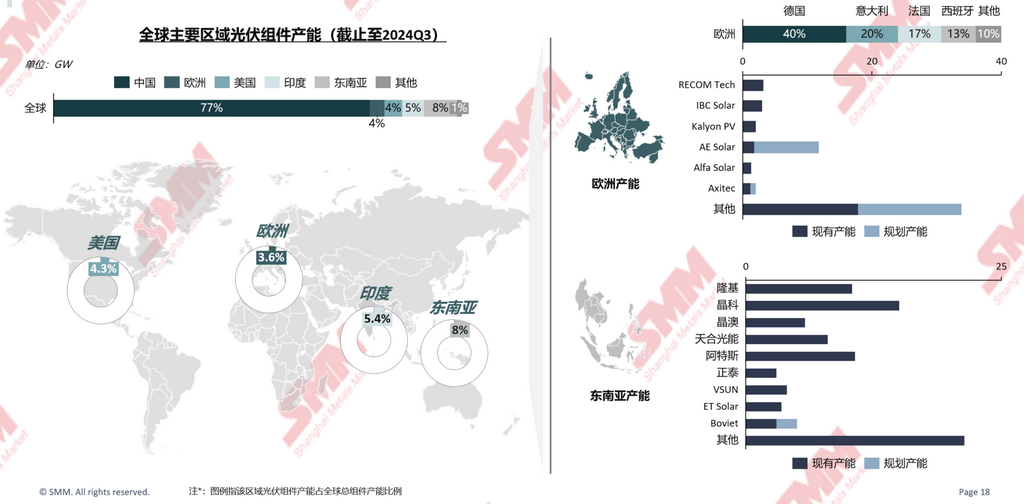

欧洲光伏组件行业主要由众多小型制造商组成,至少有200家组件制造商在欧洲设有工厂,大多数公司的产能低于GW级。

截至到2024年Q3,欧洲的光伏组件总产能为30GW。最大的组件制造商是RECOM Technology,已将其产能扩大到3.2GW。其他组件企业包括IBC Solar(产能3GW)、AE Solar(产能1.8GW)等,超过GW级产能的组件企业一共14家,分别在德国(7家)、法国(1家)、西班牙(1家)、比利时(1家)、瑞士(1家)、意大利(3家)。

为减少对进口组件的依赖并支持当地组件制造业,欧盟在《净零工业法案》中提出,到2030年,至少40%的欧盟光伏需求可通过当地生产满足。欧盟的目标是到2025年,整个光伏供应链的年度本土制造能力至少达到30GW。目前,欧盟地区内的组件产能接近22GW,预计将在2030年实现这一目标。许多欧洲国家(如法国)开始对使用本土制造的光伏组件的项目提供税收抵免或补贴激励,以促进本地化进程。由于生产成本差异,欧洲实际可用的组件产能目前较小,但扩张目标已明确。

东南亚:

东南亚组件产能主要以中国企业为主,为规避美国对中国组件出口贸易制裁风险。中国企业在东南亚基地的组件产能约75GW,占比东南亚区域总产能约78%。

东南亚四国中,以越南为首,组件产能布局最大,约40GW。主要包括晶科、隆基、晶澳等中国企业和VSUN、Green Wing等企业。

东南亚光伏组件制造业的未来取决于美国的反倾销和反补贴税。由于产品被追溯征收关税的风险较高,在东南亚国家拥有生产能力的少数中国光伏企业已几乎停止出货,或仅出库存货。光伏制造商在初裁之前已大幅降低利用率。在10月初,初裁税率制定后,光伏企业均有对美国市场和税率进行研究,以规划后续生产计划。但比较明确的是,美国当前对电池片的需求更为紧迫,因此在东南亚的中国光伏企业的光伏组件出口美国的数量将逐步减少,而电池片将成为更优先的出海产品。

总而言之,全球的光伏企业正在通过多方面的策略来加速扩张供应链,以应对全球市场的快速变化和挑战。地缘政治因素和国际贸易摩擦也使企业更加重视在全球多地布局生产基地。全球光伏产业链布局战略的实施,不仅有助于保障企业的市场份额,还能提高对各地区需求的响应速度和灵活性。这种全球化趋势将不断推动光伏行业的发展和壮大,并在全球绿色能源转型中发挥重要作用。

下载App

下载App